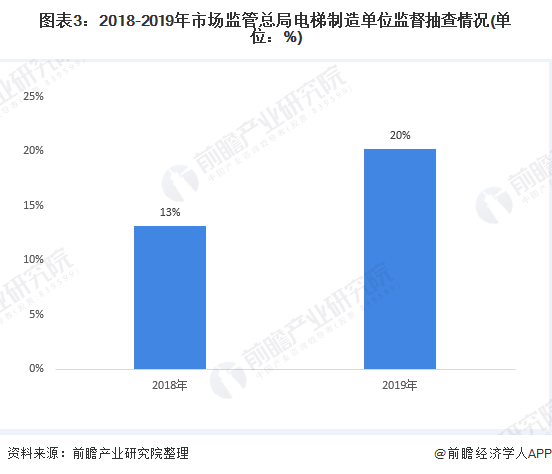

监管力度加强

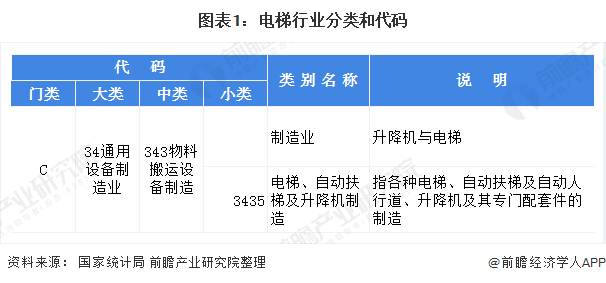

电梯制造行业是指各种电梯、自动扶梯及自动人行道、升降机及其专门配套件的制造。根据国家统计局制定的《国民经济行业分类与代码(GB/T 4754-2017)》,中国把电梯行业归入通用设备制造业(国统局代码C34)中的物料搬运设备制造(国统局代码C343),其统计4级码为C3435。

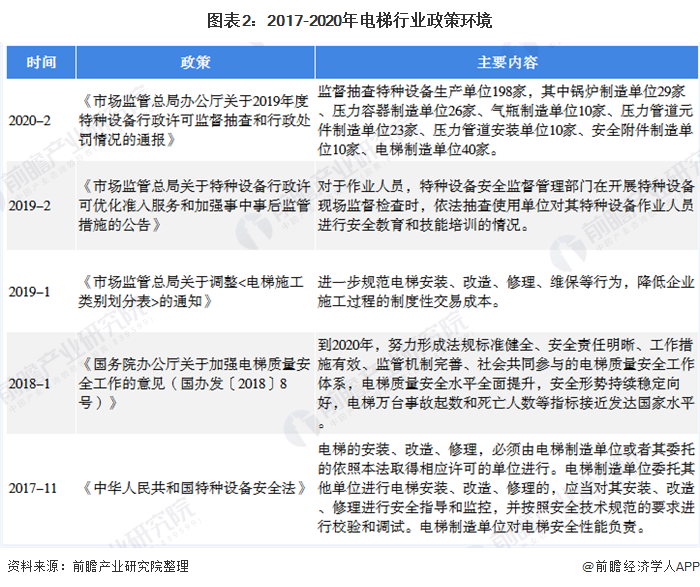

在产业政策方面,由于电梯行业属于通用设备制造业,又属于起重运输设备,设备具有特殊性,其被列为特种设备,电梯的质量、安全性受到广泛重视,国家颁布多种政策加强监管,我国电梯制造行业有标准可依,有法律可依;我国电梯行业的制造水平、标准化逐渐提高,电梯行业政策趋于监管加强。

例如市场监管总局关于2018-2019年度特种设备行政许可监督抽查和行政处罚情况,电梯制造单位监督抽查比例由13%上升为20%,国家相关部门对于电梯制造行业的监管力度进一步加强。

受上下游影响大

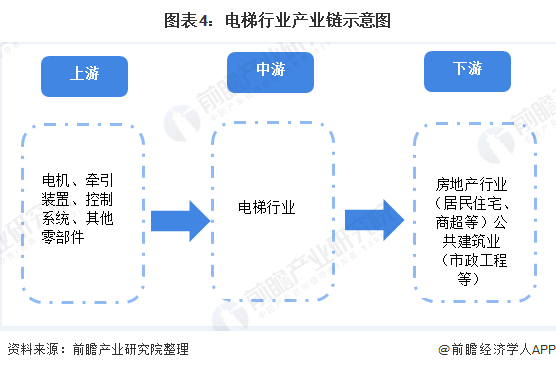

电梯作为我们日常都会使用到的设备,其上游行业主要为电机、牵引装置、控制系统、板材、有色金属、曳引机、等电器系统配套零部件行业。上游行业的基础原材料主要是钢材,因此钢材价格的波动直接影响到零配件行业的生产成本,从而影响到电梯行业的采购成本;同时曳引机、扶梯、门机、导轨和其他上游零部件行业的产品质量、产品档次也直接影响电梯产品的品质。

电梯行业的下游行业是房地产行业和公共建筑业,包括住宅、商业配套、基础设施等。电梯行业与居民住宅、商场超市、市政工程存在着高度的关联性,下游行业的发展状况直接影响电梯行业的发展。

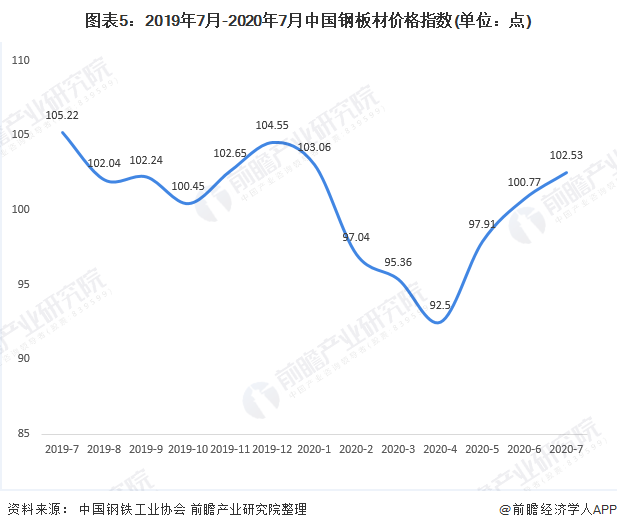

电梯行业受上下游影响大,上游原材料价格上涨带动电梯制造成本上升。2019年7月-2020年7月中国钢板材价格指数呈现先波动下降后波动上升趋势。受疫情影响,2020年初,价格下滑幅度大,随着疫情得到控制,中国钢板材价格指数逐渐恢复到100点以上水平。

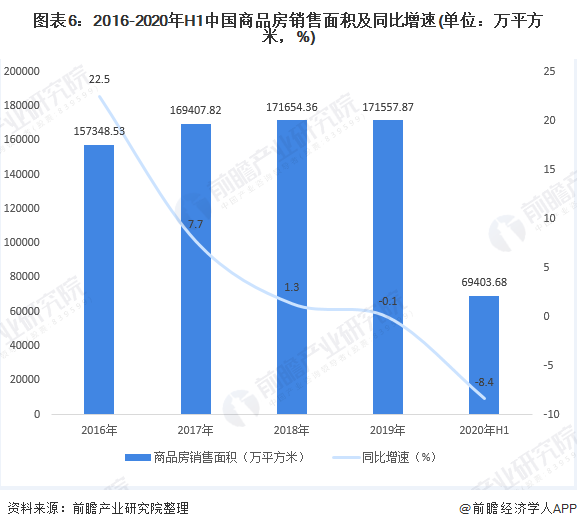

电梯行业的下游行业是偏刚需产业的房地产行业和公共建筑业,下游房地产行业需求体量基础大,以及国家住宅电梯配备的要求,推动电梯行业需求增长。数据显示,2019年,全国商品房销售面积171558万平方米,比2018年下降0.1%;但是其体量大,且电梯已成为新建住宅建筑的标配,如2019年2月,住建局明确要求新建住宅建筑的电梯设置要求,对于非住宅类居住建筑的电梯配备同样提出了相应的要求。

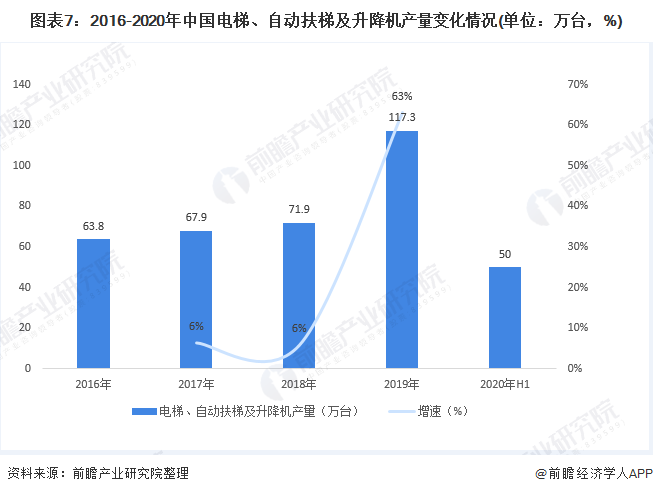

在上下游影响下,我国电梯、自动扶梯及升降机产量不断上升,2019年达到117.3万台,同比增长63%,增长明显。

趋于升级发展

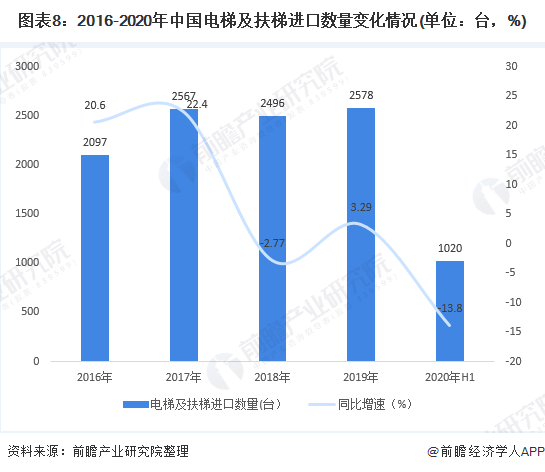

虽然我国电梯、自动扶梯及升降机产量不断上升,但是我国依然在国外进口部分电梯及扶梯设备,并且进口数量同样逐渐增加。2019年为2578台,同比增长3.29%。受疫情影响,2020年上半年进口数量仅为1020台,同比下降13.8%。

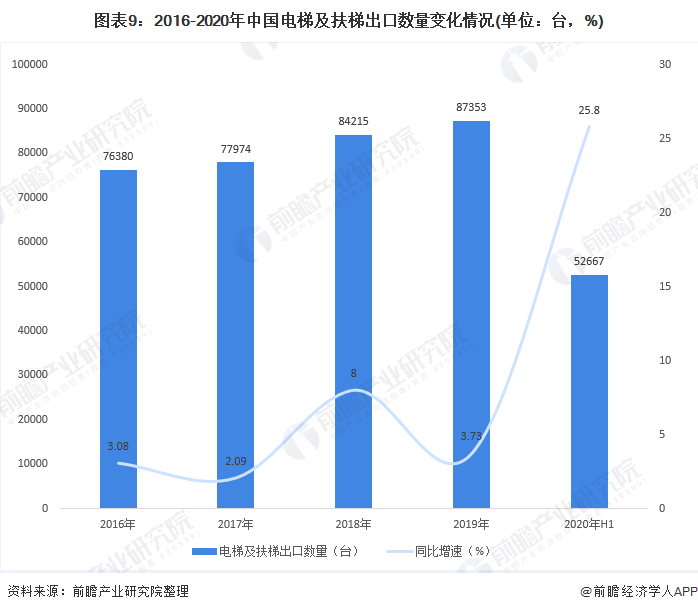

我国电梯行业由于规模化成本优势,出口数量较多,2016-2019年中国电梯及扶梯出口数量持续增长,2019年达到87353台,同比增长3.73%;与进口不同,2020年上半年,我国电梯及扶梯出口数量达到52667台,同比增长25.8%,增幅较大。

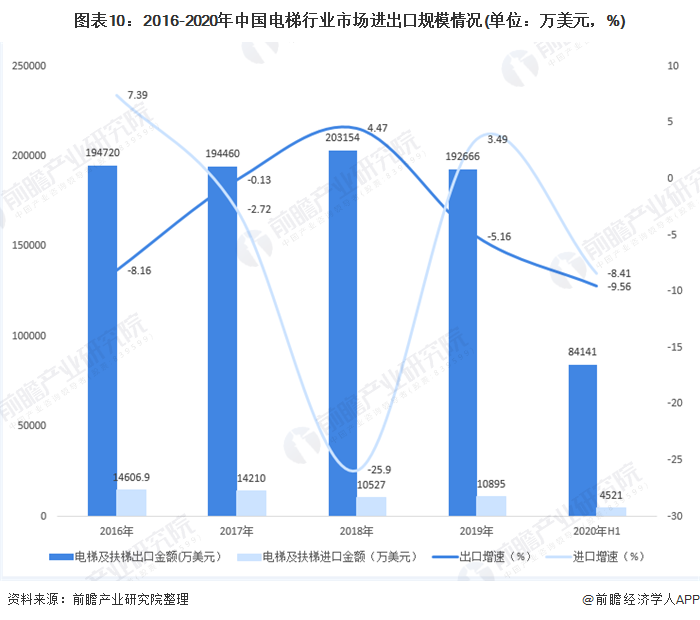

在电梯行业进出口规模上,出口金额远高于进口金额,呈现明显的逆差趋势。但是在增速方面,进口金额增长明显,出口金额反而快速下滑,呈负增长趋势。一方面与中美贸易战有关,一方面与我国电梯行业结构升级有关。

由于我国电梯行业起步较晚,在技术方面与国外存在差距,我国每年从国外进口的电梯多为高档电梯,高端需求主要依靠进口;国产电梯主要占据低端电梯市场。随着国内电梯制造业整体实力的提升,以及国家政策的监管加强,国内电梯行业趋于升级发展。

以上数据来源于前瞻产业研究院《中国电梯行业市场需求预测与投资机会分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。